NFT 市场正发生「厄尔尼诺现象」。

去年 6 月底 NFT 市场进入冰点以来,总体的成交量一直都没有什么起色。11 月初,Art Gobblers 的爆炒在市场的周成交量形成了一个脉冲,也让 Blur 在成交量层面上取得了对 OpenSea 作战的第一次胜利。之后,市场的成交量快速回归 6 月底以来的平均水平内,Blur 蚕食了更多原属于 OpenSea 的流动性,但此时大家依然觉得 Blur 想要战胜 OpenSea 还有很长的路要走。

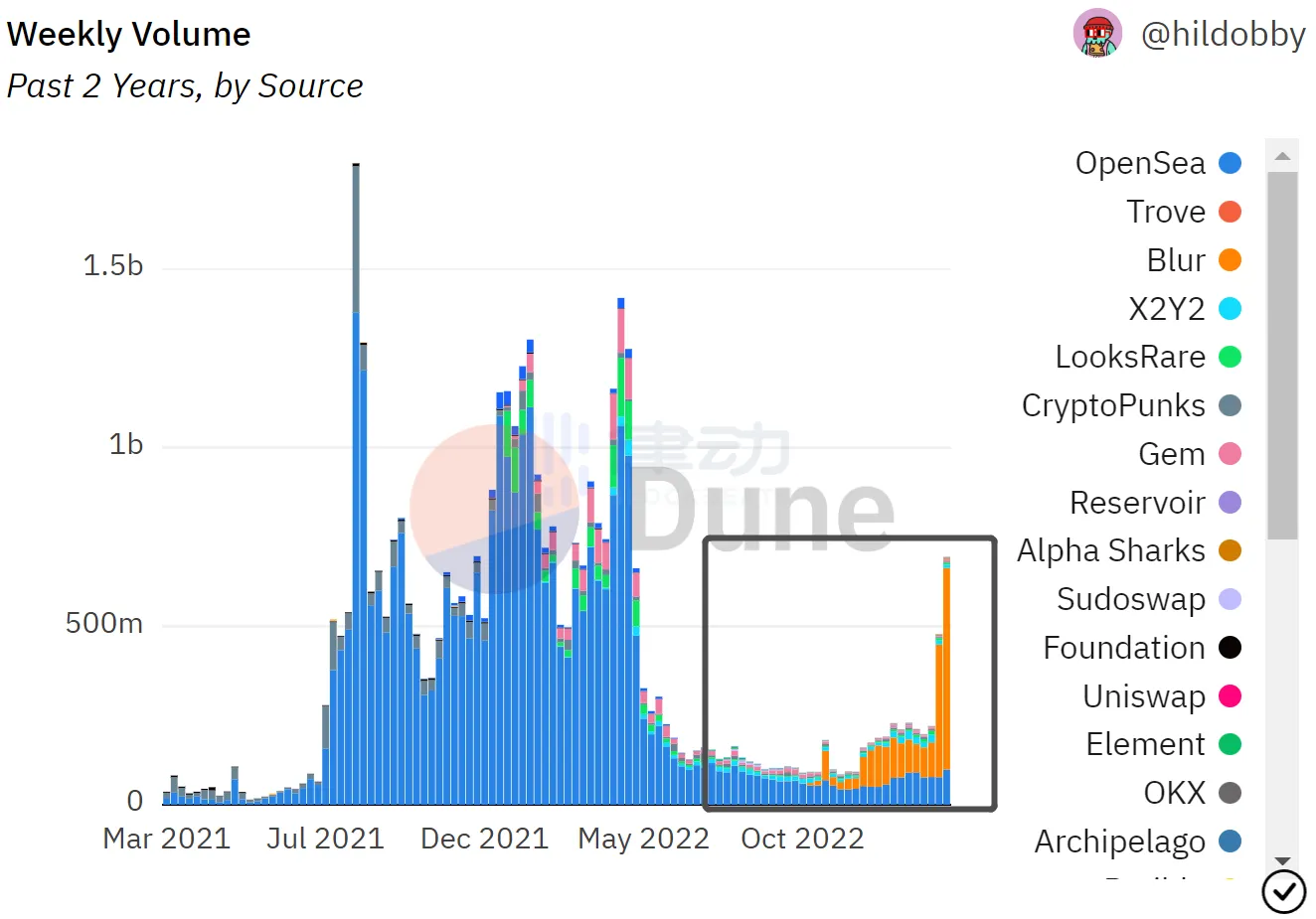

直到去年 12 月初推出「Bid for Airdrop」激励机制后,Blur 就成为了 NFT 市场流动性的「发动机」。下图黑框部分最后两条突然升起的长线在告诉我们,这两周,Blur 这台「发动机」更是异常「升温」了。

NFT 市场周成交量分布,黑框部分为 2022 年 6 月底至今,图源截自Dune Analytics NFT 市场周成交量分布,黑框部分为 2022 年 6 月底至今,图源截自Dune Analytics

伴随这股突然席卷来的流动性,NFT 市场也出现了许多未曾见过的「异常现象」。Bid 出价超过地板、NFT 价格「画门」,再到上周末的「NFT 史上最大砸盘」,眼前的 NFT 市场竟让人觉得陌生起来,我们不禁重新审视,当前 NFT 市场的流动性究竟是来自机制创新的增量,还是存量资金在平台之间的内卷滚动?

「NFT 史上最大砸盘」

2 月 25 日,Nansen 研究员 Andrew Thurman 发推文指出,过去两天发生的抛售极有可能是「NFT 市场有史以来规模最大的砸盘」。 黄立成,中国台湾歌手,aka「Machi Big Broother 麻吉大哥」,在 2 月 24 日晚至 2 月 25 日的 48 小时内,一口气执行了 136 笔 BAYC 的卖出交易,最低卖出价为 58 ETH。在密集交易结束后,黄立成仍有 34 枚 BAYC 处于挂单出售中。据 Nansen 统计,麻吉大哥在此次「砸盘」期间累计抛售了 1010 枚 NFT,其中包括 90 个 BAYC、191 个 MAYC、112 个 Azuki 以及 308 个 Otherdeed,价值总计约 1860 万美元。

在麻吉下砸与恐慌情绪的双重作用下,BAYC 地板价跌幅一度达到 25.5%,从 75 ETH 跌至 55.89 ETH,MAYC 地板价的跌幅达到 11.7%,Azuki 跌幅 11.3%,Otherdeed 跌幅 10%。据 NFTGo 数据显示,从 2 月 23 日到 2 月 25 日,整个 NFT 市场的总市值蒸发超 3.2 亿美元。

「麻吉飞轮」沦为「麻吉大割」

尽管黄立成很快又回接了大部分蓝筹资产,且自己的 Blur Biding 池中仍有近 7000 ETH,但这并没有改变社区对这次砸盘行为的看法:黄立成又一次从麻吉大哥沦为了「麻吉大割」。

了解 Blur Biding 机制的读者自然知道为什么这笔交易被称作「被动接过」,简单来说,就是黄立成在均价 78 ETH 的价位挂出了很多 Bid,但他可能没有想到会有人一下子卖出这么多只猴子。换句话,我们的麻吉大哥就是被「狙击」了。(BlockBeats 注,关于 Blur 机制的更多内容请阅读《NFT 平台 Blur:也许是目前体验最佳的 NFT 看盘平台》以及《解析 NFT 市场 Blur 运作机制、盈利模式及用户体验》)

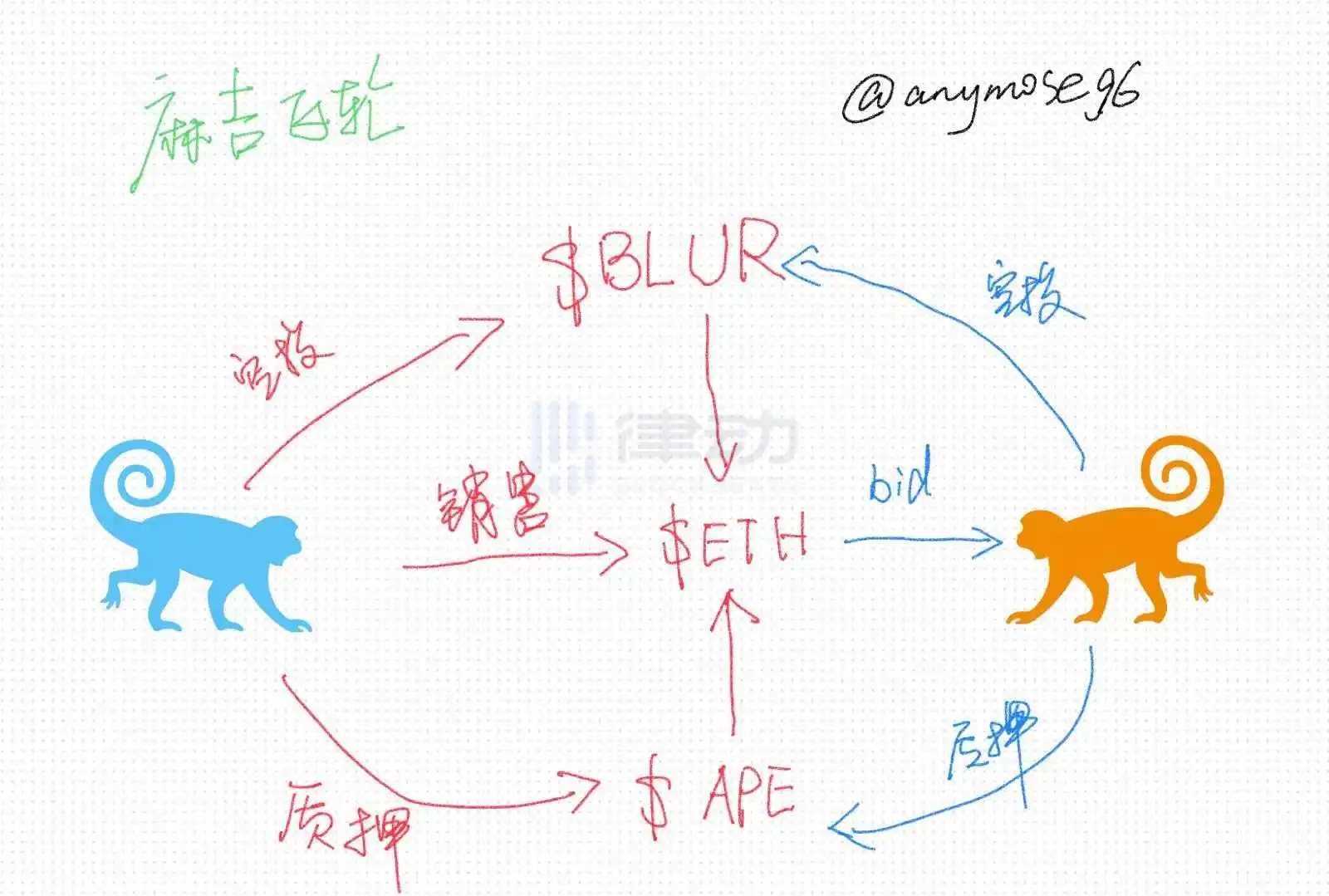

为了获得 Blur 平台更多的积分,黄立成此前一直在 BAYC、MAYC 以及 Azuki 等蓝筹 NFT 项目里挂出了大量高价位 Bid,一边虹吸蓝筹资产,一边赚取 BLUR 空投,长期霸占着 Blur 积分榜的头名。社区里还有人将黄立成的这套策略总结为「麻吉飞轮」,其循环流程总结下来是这样的:

1. 麻吉将自己的 BAYC 和 APE 进行组合质押,获得了 APE 收益。麻吉随后将这些收益转换为 ETH 并进行累积。 2. 麻吉将这些 ETH 拿到 Blur 中参与 bid,接到手的 BAYC 同样用来质押并一直持有。 3. 麻吉在第一期空投中获得的 184 万枚 BLUR,空投一到手就将一半转换为 ETH,并再次参与 Bid。

图源来自网络

实际上,麻吉的这套策略和大部分参与 Blur Bid 玩家差不多,或者说,这本身就是 Blur 流动性源源不断的基本逻辑。但或许是因为枪打出头鸟,最肥的流动性总是会被人打算盘,麻吉大哥盯上了 Blur 积分,没想到别人却盯上了麻吉手中的 ETH。下面我们就来看看「麻吉飞轮」被狙击的整个经过。

麻吉「被狙」始末

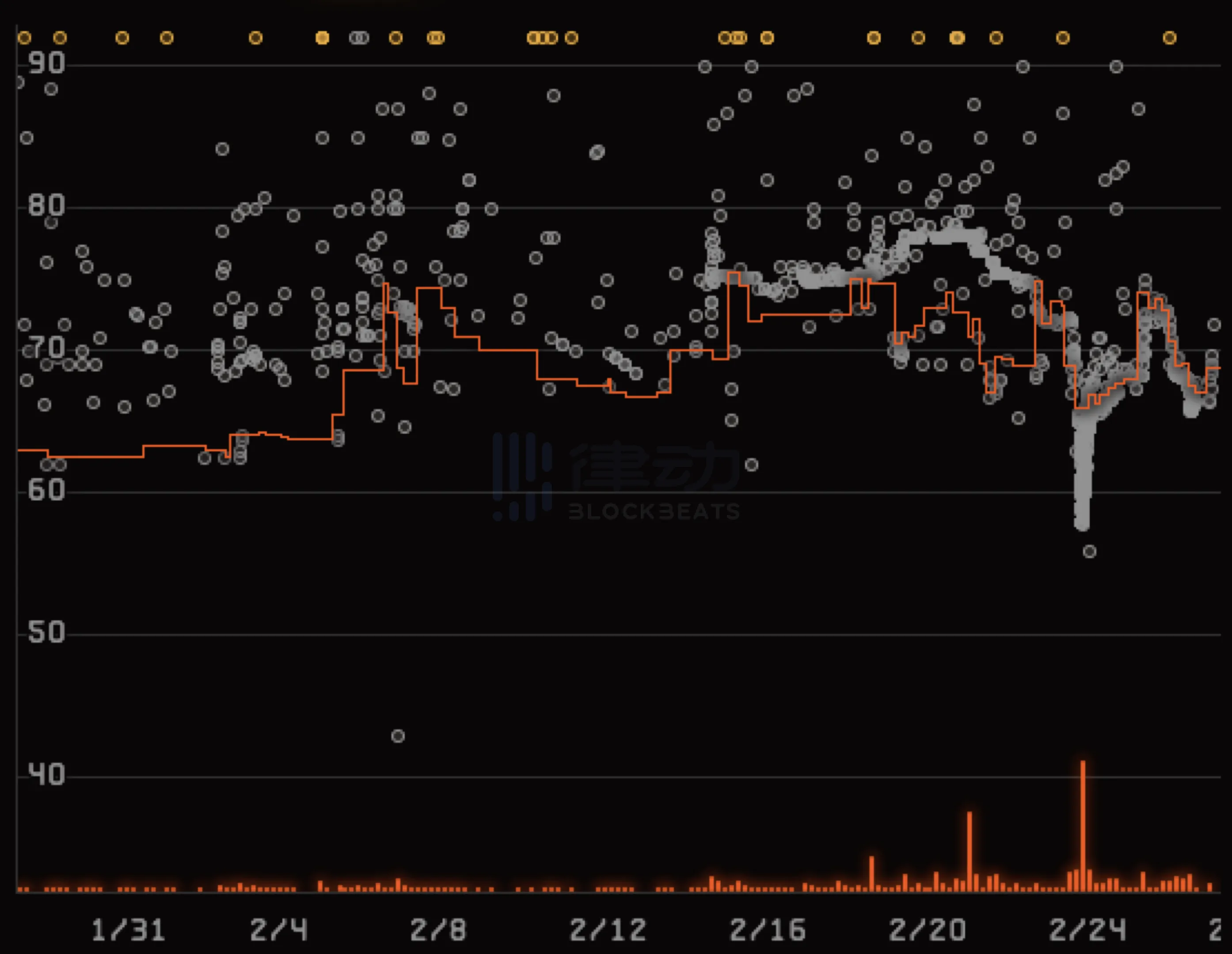

自 2 月初 Blur 空投积分进入白热化阶段后,我们的麻吉大哥就一直在挂出高价 Bid,并缓慢抬升着 BAYC 的地板,一路上还零星接过了一些 BAYC 的卖单。但从 Blur 的交易图表中可以看出,麻吉在这段时间并没有投入太多的流动性。比如 2 月 8 日左右,BAYC 的价格拉升至 70 ETH 上方后,交易密度立刻变得很密集,但在这个价格附近的 Bid 墙不够厚,于是地板又很快被砸了下来。

图源截自Blur

但在 2 月 14 日 Blur 第一轮空投发放后,麻吉立刻卖出了价值 60 万美元的 BLUR Token。随后我们能明显地看到 70 ETH 上方的 Bid 墙变厚了,即使交易比以前更密集,但因为 BLUR 的造富效应,始终有着充足的流动性来维持 BAYC 的地板价。而麻吉作为 Blur 积分榜的榜一,自然也是 BAYC 流动性中的主力军。

可以看出,在 2 月 14 日至 22 日这段时间里,BAYC 的地板价一直非常稳定,甚至还出现了近期新高。而 Mando 和 OSF 正是看到了这一点,所以决定在这个价格和流动性均处于高位的时刻将自己手中的大量 BAYC 进行套现。你会明显地发现,在 2 月 20 日到 22 日期间,BAYC 的交易密度迅速提升,但地板价还是维持了相对的稳定,这就是 Mando 和 OSF 等狙击手正在迅速吃掉麻吉 Bid 墙的数据表现。

直到 2 月 22 日,麻吉一次性接过了 71 个 BAYC,Mando 和 OSF 套现近 900 万美元,整个社区才开始注意到这件事情,而在整个 22 日这天里,总共有近 300 枚 BAYC 被卖出。Mando 随后也直接在自己的社交媒体上发文表示,选择卖出 BAYC 是经过深思熟虑后,决定利用当前 NFT 流动性来获利的。

或许是因为手上的 BAYC 太多,怕引起社区的恐慌,麻吉大哥随后又立马往 Blur 里存入了 3900 ETH,向社区暗示自己不会抛售这些蓝筹资产,结束自己的「麻吉飞轮」。当然,最后的情况就是麻吉在随后两天里大规模抛售,蓝筹项目失去了「麻吉流动性」,Bid 墙瞬间被砸穿,整个 NFT 市场的流动性也跟着垮了下来。

在流动性旺盛的季节,仅 1900 万美元就让整个 NFT 市场大地震,我们不得不重新思考,NFT 市场里到底有多少钱?当前的流动性是来自场外资金,还是存量资金在平台之间的滚动?

机器人和恶庄,「激素流动性」下的 NFT 百态

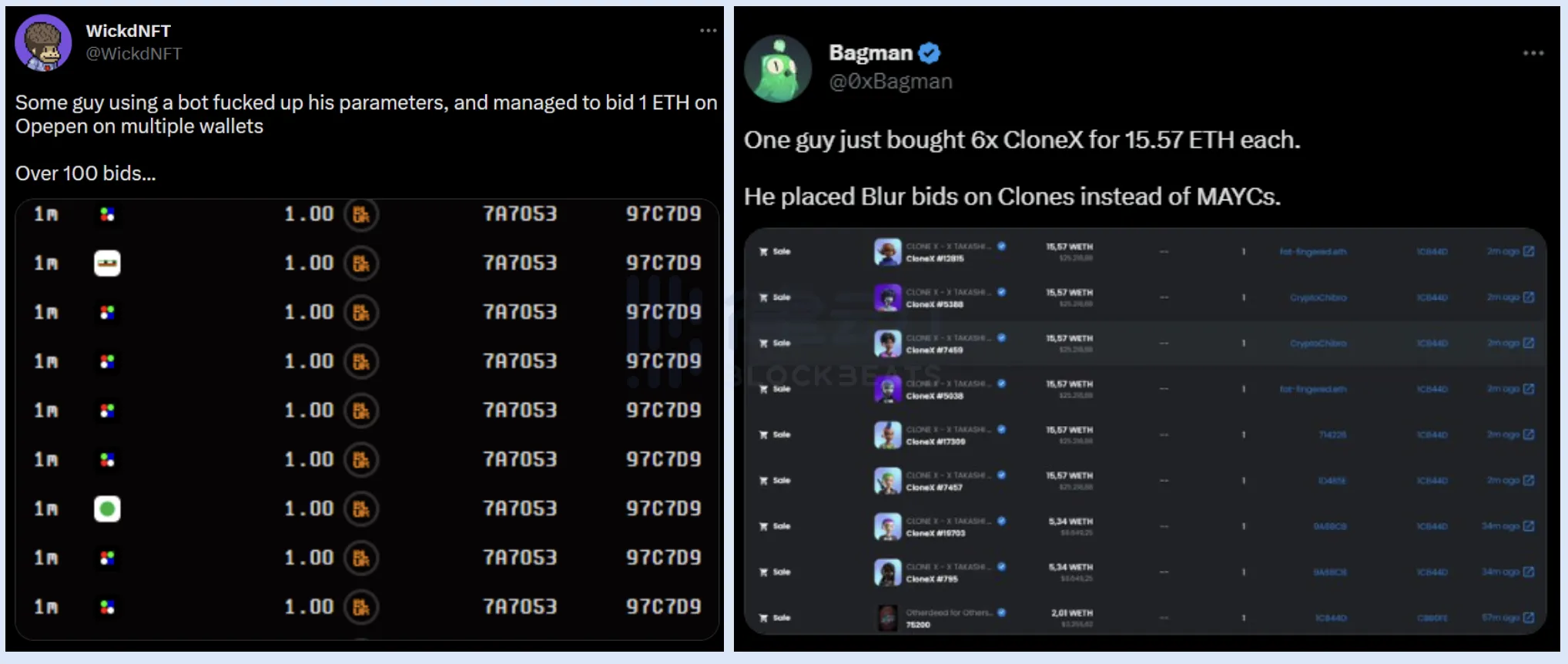

Blur 空投出现后,NFT 市场就像打了鸡血一般,涌来了一股带有激素气味的流动性。随之而来的便是各种「激素副作用」,除了这次「麻吉大割」事件,还有很多以高于地板价的 Bid 批量接过 NFT 的类似情况。我们还会频繁地看到一些 NFT 项目高价刷交易量,地板价「画门」的情况也多了起来。甚至在 Reddit 以太坊论坛的一篇帖子,质疑 Blur 团队存在使用机器人刷 BLUR 空投的情况。一时间,眼前的这个 NFT 市场甚至让人觉得有些陌生起来。

New Business!机器人策略的大迁徙

机器人在 Web3 领域已经非常普遍,从交易机器人、抢跑机器人再到合约机器人,它们在加密领域几乎无处不在,NFT 领域也是如此。一位机器人策略开发者告诉 BlockBeats,在他们看来,整个 Web3 几乎全是机器人。「你在 OpenSea 上随便点开一个热门 NFT 合集,大部分的 Offer 都是那些出价机器人在买卖 NFT。它们一般 30 分钟挂一次单很多时候价格就是这些机器人在带动。这个机器人降 0.1 ETH,那个机器人也降 0.1 ETH,这样价格就慢慢下来了,Offer 抬价也是一样的道理」。

所以要说 NFT 流动性的主力军,实际上一直是这些机器人,它们通过在 OpenSea 上倒手 NFT 以实现盈利。这也符合常理,毕竟算法的胜率总是能优于真人,而资本总是向着收益最大化的方向流动。顺着这个逻辑,Blur 也为 NFT 机器人创造了一门新的生意。

「以前 NFT 机器人追求的是无损,在不亏损的情况下去狙击那些「胖手指」(比如错误 Bid 出高价订单,机器人抢先以低价买入,然后再高价接受 Bid),还有高盈亏比,结合这个 NFT 合集以前的地板价、最近的销量,用软件分析做出买卖判断。但现在不一样了,基本上所有机器人策略都改成了刷分,买到的 NFT 不亏钱就行,甚至少亏一点也能接受」,这位机器人策略开发者告诉 BlockBeats,相较于以往在 OpenSea 上进行倒买倒卖,在 Blur 上刷空投的收益有着更高的确定性和投资回报比,因此从开发策略的角度出发,很少有人会选择在前者投入大量的资金。

这正是 Blur 在流动性战争中打败 OpenSea 的重要因素之一:他们贿赂了市场流动性中的主力军,这些中坚流动性则做出了从 OpenSea 迁徙至 Blur 的选择。

现在,绝大部分参与 Bid 的地址都是机器人,「你随便点开一个地址的主页,如果一天里 Bid 超过一两百次的就肯定是机器人,因为手动出 Bid 的话,光签名就能耗掉很长时间」。那么 NFT 机器人刷空投的策略大概都长什么样呢?为保护策略开发者的收益,BlockBeats 在这里仅展示部分已被淘汰的刷分策略。

策略一:MEV 抢跑

该策略利用的是 Blur 在 Bid 成交流程中存在的漏洞进行零成本刷分。假设现在 Blur 上 BAYC 的地板价是 70 ETH,最高的 Bid 给到了 71 ETH,这时机器人会出一个 71.1 ETH 的 Bid 挂单,那么这时如果有人接受 Bid,他的 BAYC 就一定会卖给 71.1 ETH 的这笔挂单。

如果从交易策略的角度看,这笔交易一定是亏钱的,因为成交后最高 Bid 很快就会跌回 71 ETH。但此前 Blur 的 Bid 成交和积分机制是:Bid 被接受,为出价者结算积分,从 Bid 池中划走资金,最后将 NFT 转交到出价者手中。这个过程大概需要 5 到 10 分钟,在这个期间,机器人会利用以太坊的 MEV 机制,在 Bid 成交的同一个区块中,将「从 Bid 池中取回 ETH」的这个操作排在「Blur 划走出价者资金」的前面。另外,「把钱撤出来」这个操作除了通过链上的方式,甚至还可以直接通过 Blur 的 API 来完成。

也就是说,当 Blur 真的要从出价者的 Bid 池中取钱的时候,池里的资金已经被转移走了,在这种情况下,Blur 会视为交易失败,但积分却已经被 Bid 机器人「白嫖」了,“整个过程里,机器人付出的成本仅仅只有 2U 的 Gas”。一位机器人策略开发者告诉 BlockBeats,这种策略在 BAYC、Doodles、Azuki 等蓝筹 NFT 上收益格外的高,因为在这里的 Bid 挂单只要占到第一,哪怕只维持 5 分钟,积分的收益都是非常可观的。

当然,Blur 官方已经修复了这个积分漏洞,并给 API 加了取消挂单的接口,如果一个地址多次取消挂单或抢跑,不仅不会加分,还会被扣除积分,严重的甚至会封号。

策略二:无限 Bid 新 NFT 合集

这种策略是借助 Blur 对新上架 NFT 的交易禁令来进行某种程度上的「无限刷分」。由于 Opensea 会对被盗 NFT 进行标识,Blur 为了防止 Bid 参与者接到被盗 NFT,是不允许刚被转移的 NFT 在转移交易 3 小时内进行交易的。因此机器人可以在这 3 个小时内无忧无虑地进行 Bid 出价,比如某个 NFT 合集的地板价是 1 ETH,那么机器人就会争相给出 2、3 甚至 10 ETH 的 Bid 挂单。而卖家此时无法接受 Bid,但出价者却有资格获得积分。

Blur 团队也将计就计,在前段时间突然对这个政策进行了改版,对新上 NFT 合集的交易禁令进行了调整,将 3 小时改为 1 小时。据一些策略开发者透露,很多人都以 3 ETH 或者 5 ETH 这样的价格,接过了大批地板为 0.1 ETH 的 NFT,机器人策略出现了严重失误。

当然,严格来说,我们不能将团队改变机制所带来的损失称为失误,不过据一些机器人玩家透露,当前的 NFT 机器人里的确有一些「笨拙」的选手,因为策略上的漏洞导致出现资金亏损。比如有的出价机器人是通过爬取 OpenSea 的地板价格来计算 Bid 区间,但 OpenSea 上的 NFT 有时会采取别的出价机制,比如接受 USDC 进行交易,但有的机器人不会区分计价单位,因此将 10 USDC 误以为 10 ETH 来进行计算,这样就会造成较大的损失。

而据一位策略开发者透露,社区流传的高价批量接入蓝筹 NFT 的情况,大都不是机器人的失误,而是有人以为 Blur 可以像 OpenSea 一样对稀有度进行 Bid 出价。这些用户在筛选完稀有度后给出了高价 Bid,最后才发现自己是在对所有的 NFT 进行出价。

还有机器人会从 Blur 的官方的热度排行榜上爬取列表,然后计算出一个合理的 Bid 区间。但因为在 Blur 一期的空投活动中,项目方在 Blur 上发项目也能获得积分,因此有许多「恶庄」们设的局,在项目发行后刷交易量、拉高价格,然后再砸盘。对于那些在 Bid 2 池或 3 池(即 Bid 墙排第 2 和第 3 位的价格区间)吃「空投低保」的机器人,就很容易被做市商釜底抽薪,沦为「接盘侠」。

没错,机器人也经常沦为庄家们的下酒菜,这也引出了下一个话题,即在当前的 NFT 流动性里,「恶庄」们都是如何进行「收割」的?

更好流动性=更多+更恶的庄

一面高喊「流动性又高又硬」,一面是 Franklin、凹凸世界等 NFT 项目的「画门事件」,这就是当前 NFT 流动性的现状。不得不承认,Blur 的 Bid 机制和空投的确为市场带来了一些场外资金,但需要看清的是,这部分场外资金并不多。正如我们所见,NFT 市场正借着流动性的虚名内卷收割,散户借此套现,项目方则借此猎食存量不多的流动性。

Weirdo Ghost Gang 创始人 Sleepy 在采访中告诉 BlockBeats,现在许多小 NFT 项目都会利用 Blur 的机制进行内幕操作。这些项目方会先在 OpenSea 刷交易量,然后去 Blur 的 discord 开票上架自己的 NFT 合集,在 OpenSea 上有了托底价格后便开始在 Blur 上慢慢抬高 Bid 挂单并赚取积分。在这个过程中,有的项目方选择同时 List 部分 NFT,这样就算自己的 Bid 成交了,卖出的 NFT 也能实现部分回血。而有的项目方则持有该合集的大部分 NFT,因此可以随意抬高价格来刷积分,别人出价则不会给他们出货。

当然,最终的目的都是吸引散户或机器人进来参与 Bid,散户是因为地板价飞速上涨带来的 FOMO 情绪,机器人则是爬到了其较高的交易量。在 Bid 墙达到了项目方的预期厚度后,他们便会马上把自己的 Bid 撤走,然后将手中的 NFT 卖给这些出价的散户和机器人。

伴随更加充沛的流动性,市场也迎来了更险恶的交易环境。据一位 Bid 参与者透露,上述这类项目在 Blur 一期空投期间非常普遍,他自己也被割过很多次,「如果机器人是根据 Blur 热度榜去找合集进行投标的话,那遇上这种项目的概率基本上是百分百。有天晚上我睡着了没有盯盘,结果醒来一看机器人里钱全没了」。

甚至有时,这种情况还会发生在 Cool Cats、Art Gobblers 等着类有一定社区基础的项目上,就比如此前 Franklin、凹凸世界的地板画门,许多 Bid 参与者都在价格的暴涨和暴跌损失了大量 ETH。因此在挂单 Bid 之前,用户一定要认真了解 NFT 项目的相关信息,比如 OpenSea 上的交易活动、独特持有者比例,以及 Blur 上近几天的 Bid 活动和交易活动等,如果少有卖出行为,但 Bid 墙却在不断累积,则需要额外注意风险。

当然,在波动性加剧后我们也需要开始培养一些新的习惯,比如实时关注 NFT 地板的价格,以防止自己正在「吃低保」的 Bid 被动成交,我们可以使用 Discord 上的 SnipeNFT 或者 Telegram 上的 Etherdrops 提示机器人来进行实时跟进。另外,在向 Bid 池充值 ETH 前也需要先确保自己没有因资金不足而停用的 Bid,防止放入 ETH 后此前 Bid 被激活,然后高价买入 NFT 的情况。

散户鲸鱼谁是赢家,NFT 市场变得更好了吗?

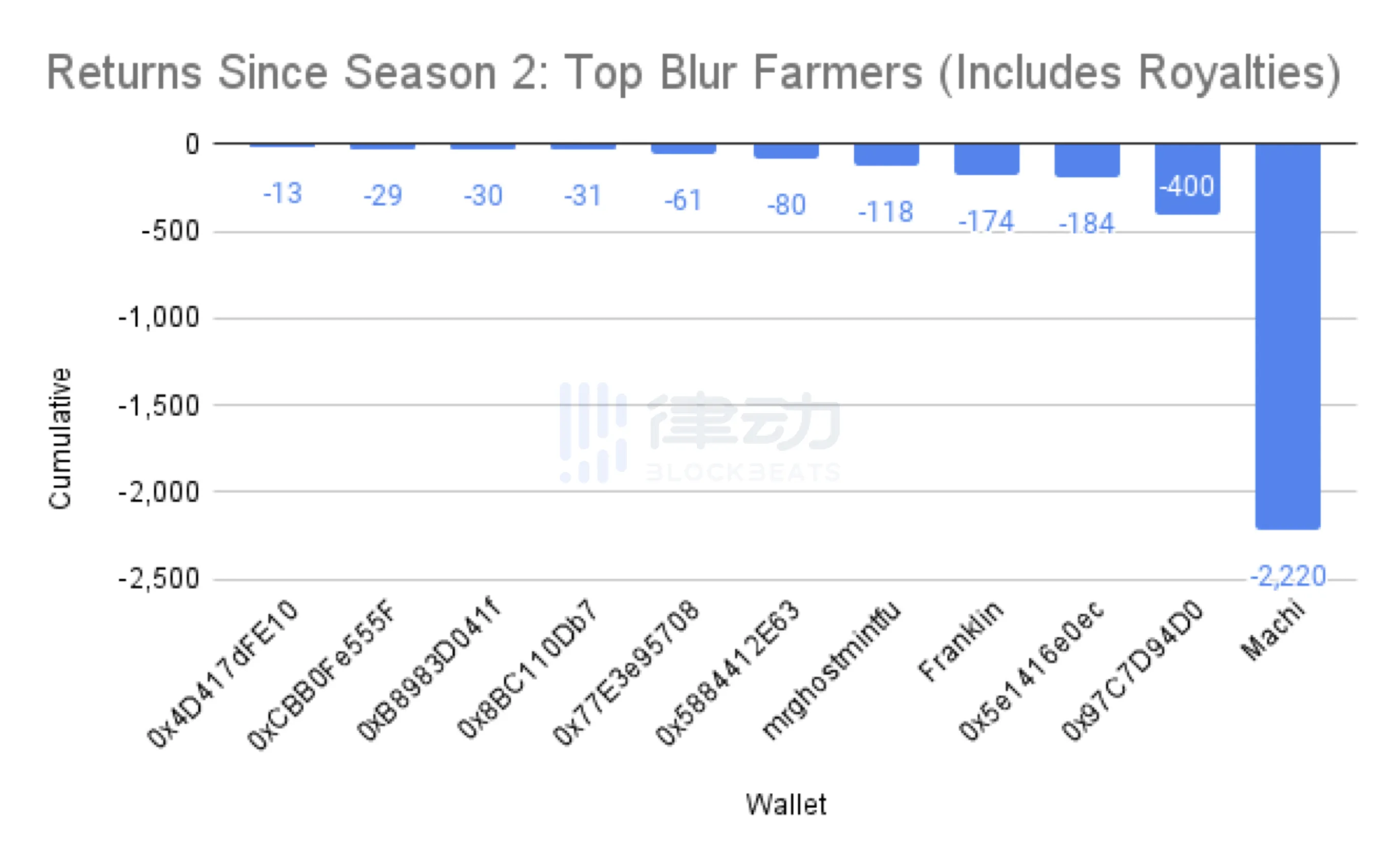

PROOF 研究总监 NFTstatistics.eth 所发布的数据显示,自 2 月 15 日(Blur 开始第二季空投活动)至 3 月 1 日,前 10 大 Blur Bid Farmer 的交易收益均为负数。

图源截自NFTstatistics.eth

与这个数据形成呼应的是,Blur 总成交量的 20% 仅由 17 个钱包地址贡献,50% 仅由 292 个钱包地址贡献。Blur Bid Pool 中,存入 ETH 量前 1% 的钱包贡献了超过 73% 的池内总额。鲸鱼们似乎如此笃定 Blur 的第二轮空投能够覆盖掉所有他们在「Bid War」中付出的成本,以至于曾在芝加哥期权交易所做做市商的 @ShaneCultra 说,「Blur 上的 Traders 称不上做市商。他们只是认为 Blur 空投的利润会覆盖他们的交易损失就卷成龙卷风,而不是在他们的 Bid 与 List 价格中保持一个用 $BLUR 去衡量的合理价差」。

在鲸鱼活跃的项目上,散户得到了以往求之不得的「梦幻套餐」——最低 0.5% 的可选版税、0% 的平台手续费以及更低的滑点与更好的深度,似乎这一次散户和鲸鱼一起赢了。但是,「梦幻套餐」实质上是鲸鱼们为了追求 Blur 空投的潜在利润,以交易磨损的方式为散户们提供的「付费服务」,这样的快乐会长久吗?此外,@takenstheorem 对截止 2 月 14 日的 10 万笔交易进行了分析,Blur 有 80% 的成交量集中在排名前 24 的项目,而 OpenSea 的 80% 成交量则分散在排名前 90 的项目,Blur 正在让大户与大项目变得更强。对此,麻吉说,「不要怪 Blur,只是你的项目垃圾」。对广大的中小创作者群体来说,这个说法真的公平吗?

NFT 有着 FT 一般的流动性是 NFT 玩家们梦寐以求的事情,但现在我们到底是在追求更好的流动性解决方案,还是已经把 NFT 的流动性作为了 NFT 的最大价值?

NFT 要有 FT 化的体验,但绝不是在价值逻辑也向 FT 靠拢。流动性解决方案是 NFT 市场的「催化剂」而不是「原材料」。NFT 市场的泡沫可以被放大,只是需要落地的应用场景、踏实的品牌发展以及不断更新的发展叙事让泡沫稳稳落地。

这些方面,真的有在不断前进吗?或者说,真的有在被关心吗?如果没有,「原材料」不变的情况下「催化剂」而生的泡沫,真的让 NFT 市场变得更好了吗?当一个 NFT 基础设施用 Token 激励取代 NFT 项目的吸引力成为流动性的「发动机」,当中小创作者在这个市场里变得愈发步履维艰,我们应该感到一丝危险了。

|