本来今天英伟达早盘涨好好的,大涨5%,盘中突然一路下跌。

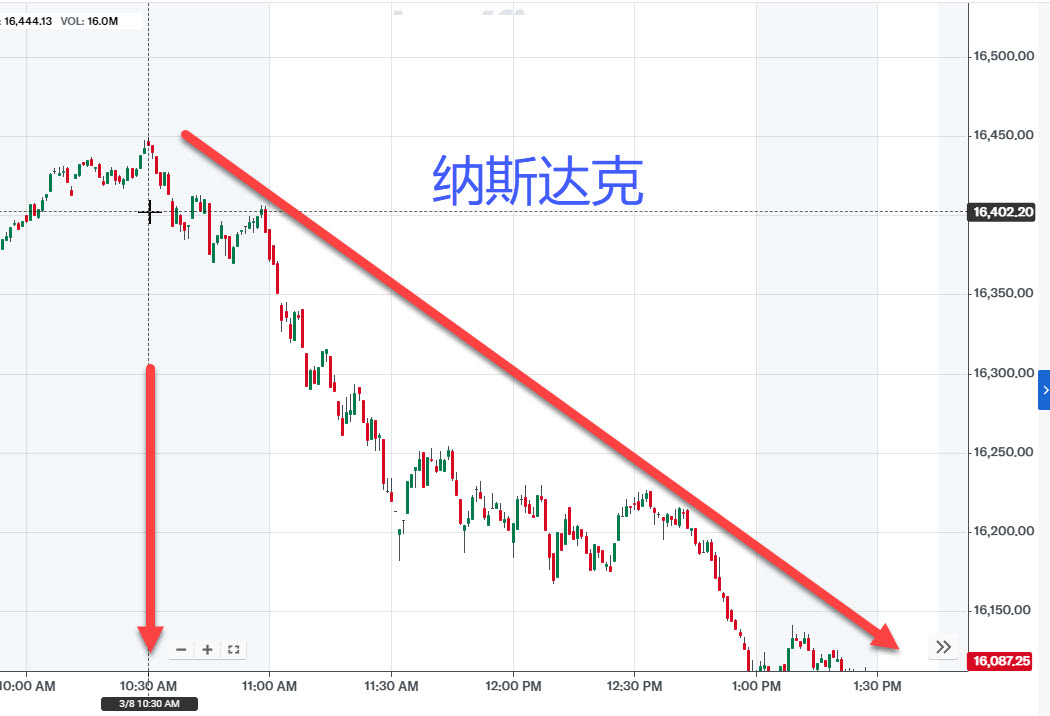

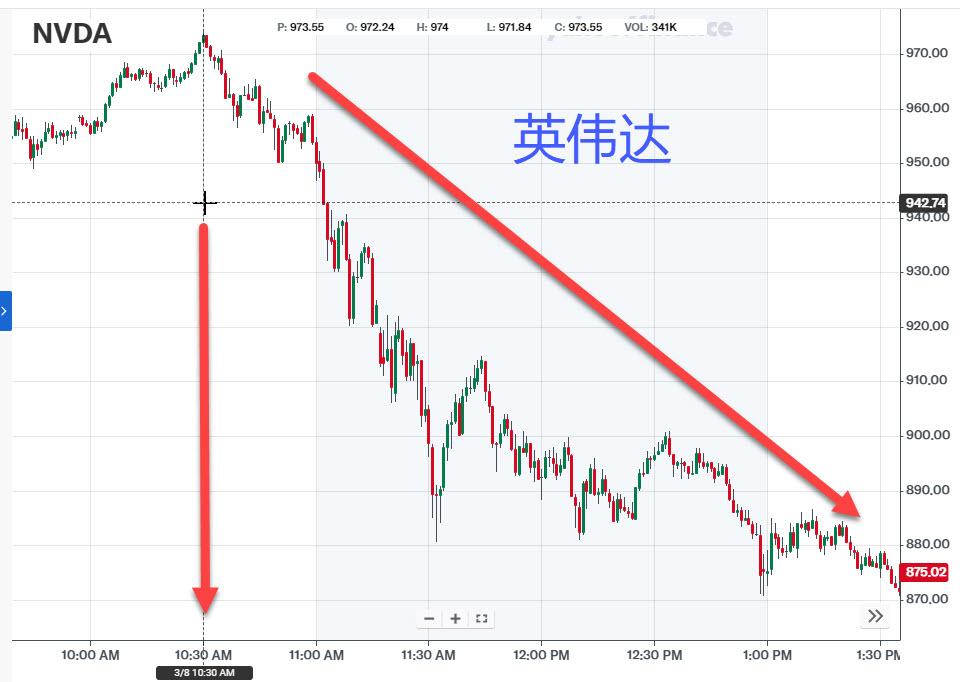

触发大跌的原因是:比特毕在美国东部时间10:30分,触碰了70000美元的心理整数关口。

随后比特毕的交易员卖出获利回吐,价格急速下跌,从而影响到美股也开始慢慢下跌,当时也是10:30分,纳斯达克16450点。

注意,英伟达也是在10:30分创下975美元新高后,一路大跌,跌幅高达5%,创下自 5 月 31 日以来的最大跌幅。此次下跌抹去了约 1300 亿美元的市值,跻身美国股市历史上单日市值最大跌幅之列,当天震荡幅度超10%。

你说这是不是巧合,还是有人故意砸盘?!

在此之前,很多人都想英伟达什么时候能见顶,什么时候能跌一下,好让自己上车,但英伟达就一直没有出什么坏新闻。

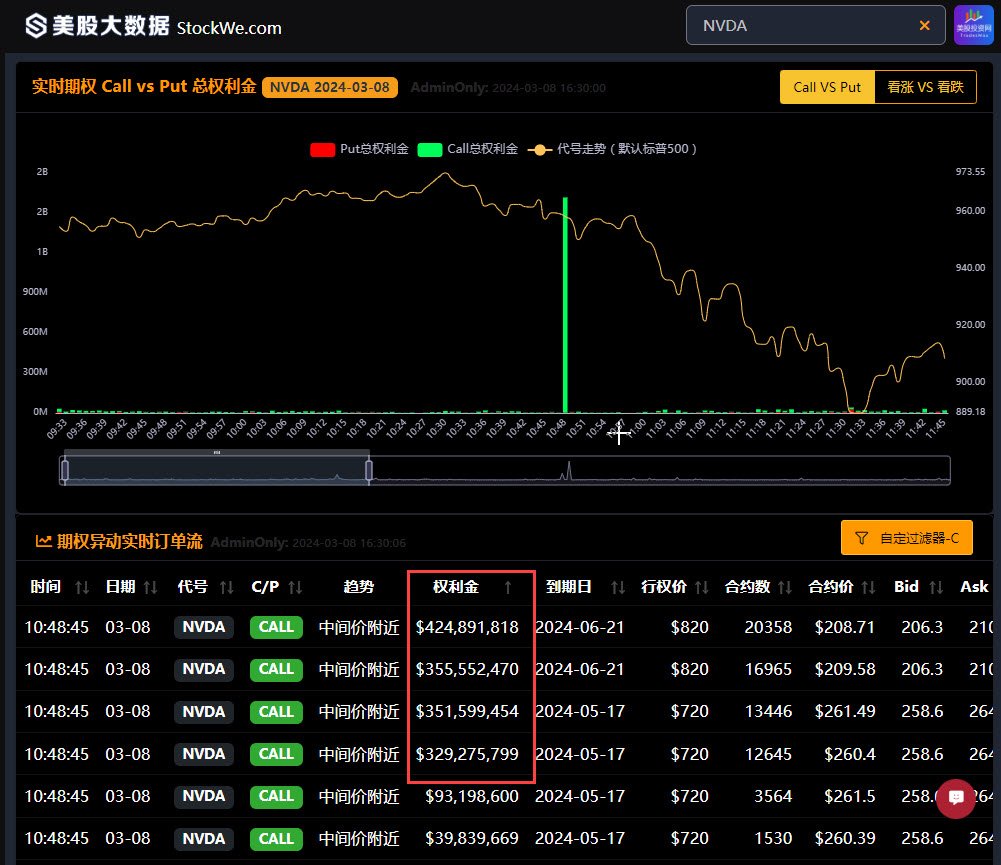

今天,终于机构们终于找到一个“莫须有”理由,砸盘英伟达,锁住利润,而在这个变盘时刻,是否有其他的信号,能预警呢?

答案是有的。

在10:48分的时候,也就是过了10:30之后的18分钟而已,根据美股大数据量化交易终端 StockWe.com 监测,英伟达在1秒钟就出现了连续四个3-4亿美元的巨大期权单成交,累计金额高达16亿美元。

我们在图中可以看到,平常上百万的期权订单已经算是异常,这次是4亿美元一个,简直是十分罕见,至少去年一整年,我都没有见过。

随后,英伟达股价就跳水了。

VIP信息:

【美股期权异动】交易时间 2024-03-08 10:48:45 NVDA 到期日 2024-06-21 Call 价内总价值 4.2亿美元,行权价820.00 成交量20358 竞价208.71 未平仓合约1951 隐患波动率61.60 分数63

【美股期权异动】交易时间 2024-03-08 10:48:45 NVDA 到期日 2024-06-21 Call 价内总价值 3.5亿美元,行权价820.00 成交量16965 竞价209.58 未平仓合约1951 隐患波动率62.14 分数63

【美股期权异动】交易时间 2024-03-08 10:48:45 NVDA 到期日 2024-05-17 Call 价内总价值 3.5亿美元,行权价720.00 成交量13446 竞价261.49 未平仓合约34612 隐患波动率59.09 分数72

【美股期权异动】交易时间 2024-03-08 10:48:45 NVDA 到期日 2024-05-17 Call 价内总价值 3.2亿万美元,行权价720.00 成交量12645 竞价260.40 未平仓合约34612 隐患波动率57.58 分数72

【美股期权异动】交易时间 2024-03-08 10:48:45 NVDA 到期日 2024-05-17 Call 价内总价值 9319万美元,行权价720.00 成交量3564 竞价261.50 未平仓合约34612 隐患波动率59.10 分数72

【美股期权异动】交易时间 2024-03-08 10:48:45 NVDA 到期日 2024-05-17 Call 价内总价值 3983万美元,行权价720.00 成交量1530 竞价260.39 未平仓合约34612 隐患波动率57.57 分数72

我们的一些大仓位的VIP群友,今天来了这个波动,本来期权盈利了20W,今天一下子少赚10 W,让他设个止损,他也懒得设。

英伟达回调我们并不担心,毕竟英伟达基本面没有发生什么变化,涨了这么多,回调一下也很正常。

应对大幅波动策略:卖出 Covered Call

适用场景:

持有超过 100 股英伟达股票

看好英伟达中长期走势,但不希望短期内大幅上涨

操作方法:

选择 4 月 19 日到期的公司期权

卖出行权价为 950 美元的看涨期权

竞价 50 美元

预期结果:

若在期权到期日之前,英伟达股价保持低于或等于950美元,则期权不会被行权。投资者保留100股股票,并收到5000美元权利金作为额外收益。

若英伟达股价在到期日前涨至超过950美元,期权将被行权。投资者需以950美元的价格卖出100股股票,并获得50美元权利金收益。实际每股收益为900美元(950美元 + 50美元 =1000美元 权利金)。

策略分析:

卖出Covered Call策略适合那些希望降低股票投资风险并锁定部分收益的投资者。

通过卖出期权,投资者可以在股价上涨时限制收益,但在股价下跌时获得权利金作为缓冲。

风险:

如果英伟达股价大幅上涨,投资者的收益将被限制在权利金 + 股票价格上涨幅度之间。

收益:

即使英伟达股价下跌,投资者也能通过权利金收益抵消部分损失。

即使英伟达股价上涨,投资者也能获得一定的收益。

我们即将推出一系列课程,关于高级期权课,Covered Cal

我们有一整套非常系统的学习美股的课程

订阅后立即可以看 https://www.tradesmax.com/classes

美国2月就业超预期,薪资增长放缓

今日非农就业报告显示,在2月份美国经济展现出超出预期的强劲增长势头,新增就业岗位数量高达27.5万,这一显著增长可能使美联储在决定何时降息时面临更为复杂的考量。

根据此前对经济学家的调查,市场原本预期上月新增就业岗位为19.8万。然而,报告中的亮点被1月和12月新增就业岗位数据的显著下调所冲淡。

经过修正,这两个月的就业增长数据比原先公布的数字低出16.7万,使得2月份的强劲增长显得不那么突出。

此外,失业率也从前一个月的3.7%攀升至25个月以来的高点3.9%。根据另一项针对家庭的调查,自称就业的人数有所减少,而自称失业的人数则有所增加,这进一步凸显了就业市场的微妙变化。

值得注意的是,自去年6月以来,家庭调查数据显示就业市场并未出现明显的净增长。尽管家庭调查在长时间跨度上的准确性可能不如基于企业的就业统计,但它在揭示劳动力市场转折点的能力方面有时更具前瞻性。

与此同时,2月份的小时工资仅实现微幅增长,增长率为0.1%,这对于关注通胀压力的美联储而言,或许是一个宽慰的信号。此前,1月份的工资增长曾一度飙升。

过去12个月,工资增长速度从4.4%放缓至4.3%,但仍高于美联储期望的3%或更低的水平,这一水平被认为是维持低通胀的关键。

总体来看,自疫情结束以来,美国劳动力市场一直保持着稳健的增长态势。企业持续招聘,失业率保持在较低水平,且解雇现象并不普遍。然而,鉴于自去年夏季以来家庭调查所显示的疲软态势,仍需保持警惕并密切关注就业市场的进一步变化。

就业报告公布后,互换合约定价显示,投资者几乎百分百消化6月降息25个基点的预期,且预计今年合计降约98个基点、即约四次降息;