美联储对于通胀的看法,其实基本上算是“明牌”。但很多时候,市场的解读,却大相径庭。

我们先来看11月30日鲍威尔的讲话。这是在12月美联储议息会议之前的最后一次讲话,主题是讨论美国的通胀前景,以及美国经济和货币政策的方向。 讲话一开篇,鲍威尔就说,要给大家提供一份“恢复美国经济价格稳定进展的报告”——你看,咱普通人说“控制通胀”这个简单的词儿,在鲍威尔这里,硬生生变成了“恢复美国经济,价格稳定进展”这么一长串的词汇,这就是典型政治话术。 什么叫做“政治话术”? 所谓政治话术,就是听众听起来很舒服,很激动,但实际上却没有啥真正意义,真实的做法甚至是和讲话内容相反的那种语言。不客气一点儿说,大家所听到的各国政府发言,可能有1/3以上的名词,都是政治词汇——当然,在某些国家领导人的讲话中,可能80%甚至90%以上的名词,都是政治话术。 就金融市场而言,毫无疑问,美联储是最会讲政治话术的。 面对通胀,鲍威尔将自己和同事,都代入到美国困难群众的处境,“我和我的同事切身地意识到了高通胀正在造成重大的困难,使预算紧张而薪水的购买力也变得吃紧。”

别逗了,鲍威尔和他的同事,你去查查他们的收入和财富水平,现在美国的通胀,对他们的生活根本没多少影响,但政客们不管自己如何搞特供,如何与普通人生活隔离,但在所有的讲话中,总是要强调自己与民同苦,深切体验民生之多艰,这就是政治话术。

接下来鲍威尔说,“保持价格稳定是美联储的责任,也是我们经济的基石。没有价格稳定,经济对任何人都无济于事。”

这句话强调了美联储的加息,是国会赋予的责任,也是管理经济的基础。

在接下来的内容中,鲍威尔承认目前美国通胀率过高,强调说美联储主要关心的是核心PCE通胀(剔除食品和能源之后的通胀指数),进一步地,他还将美国的核心通胀分为三个部分来进行讨论:

核心商品通胀率;住房服务通胀率;住房以外的核心服务通胀率。

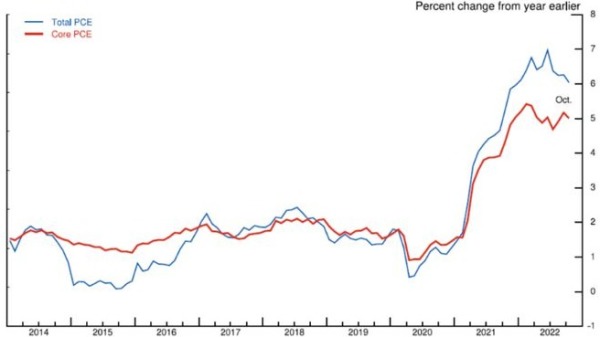

下面的图表,就是鲍威尔用来说明美国通胀发展趋势的图表。

第一幅图,蓝线是总的PCE指数通胀率,而红线即为核心PCE指数通胀率。

美国总体PCE指数与核心PCE指数通胀率对比(来源:美国经济分析局、劳动统计署)

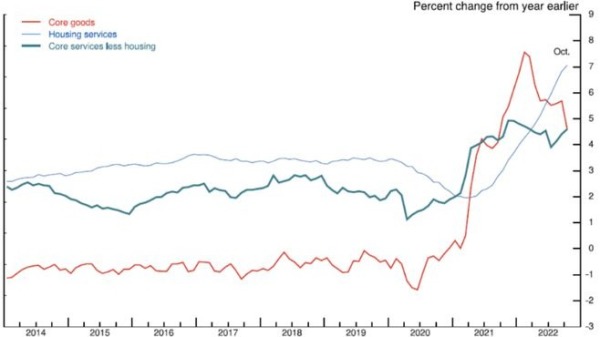

第二幅图中,红线是核心商品通胀率,蓝线是房屋租金通胀率,而暗绿线则是除房租之外的核心服务通胀率。

美国核心商品通胀率组成成分的通胀率(来源:美国经济分析局、劳动统计署)

上图可以明显看出,核心商品通胀率已经开始明显下降,除房租之外的核心服务通胀也开始基本保持稳定,只有房租的通胀率仍然在一路飙升……

按照鲍威尔的说法,过去一年多里美国核心商品通胀率飙升,原因在于“异常强劲的需求碰上了疫情导致的供应破坏”,跟美联储在2020年一年狂印过去200年印钞总和一点儿关系都没有,而且随着“供应链问题现在正在缓和”,“燃料和非燃料进口价格都有所下降”,这个分项已经不必太担心。

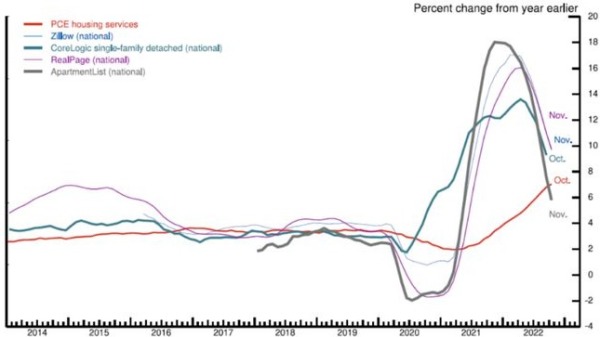

房租通胀现在是大麻烦。

但是,“在通胀的转折点,住房通胀往往会滞后于其他价格,因为租约重置的速度较慢”,意思是说,美国的房价已经开始下降,房租最终也会下降,但可能需要到明年的某个时点了。

下图中的红线,是PCE指数中的住房服务(房租)通胀,而蓝线则是全美国最大的网上房产和房租估价公司Zillow网站统计的全美房租年化增长率,暗绿线则是全美最大的住宅物业服务提供商Corelogic的全美独户房屋租金年化变动,紫线是房屋出租物业管理软件Realpage所显示的全美租金年化变动,而灰线则是最大的公寓租赁网站Apartmentlist的全美公寓租金指数的年化变动情况——很显然,所有这些数据都已经明确指示,美国的房屋年化租金增长率迅速下滑。

美国PCE指数中的住房服务(房租)通胀情况(来源:美国经济分析局、劳动统计署)

因为美联储提高利率对于居民房屋抵押贷款影响深远,而抵押贷款又直接与美国房价相关。鲍威尔这段话的意思,就是夸耀美联储过去几次加息,让美国的房地产上涨趋势掉头,房租通胀率也在迅速下降,所以,美国的住房服务价格很快也会在明年明显下降。

接下来,鲍威尔重点开始讨论除房租之外的核心服务通胀,这包括从医疗保健和教育,再到理发和招待之类的广泛服务,鲍威尔强调说,“由于工资构成了提供这些服务的最大成本,劳动力市场是理解这一类别通胀的关键。”

鲍威尔承认,美国劳动力市场参与率不及疫情爆发之前:一部分的参与率缺口反映了那些因为患有新冠肺炎或遭受“长新冠”困扰而仍未加入劳动力大军的工人,但美联储经济学家最近的研究发现,参与率的缺口现在主要是由于超额退休。因为新冠肺炎对老年人的生活和健康构成了极大的威胁……此外,在疫情的头两年,股票市场的收益和房价的上涨促进了财富的增加,可能有助于一些人提前退休。

你看看,为啥有这么多超额退休,是因为房价和股价上涨,这都是美联储的功劳啊!

因为需要招募的工人远远多于市场上的供应,所以美国当前阶段存在着超量的职位空缺,这导致了美国人的工资持续上涨,而这正是美国“核心服务”价格难以有效下降的核心原因。

接下来,最政治正确的一句话来了:明确地说,强劲的工资增长是一件好事。但是,为了使工资增长能够持续,它需要与2%的通胀率相一致。

鲍威尔是想说,你们这些平头百姓的收入增加太快了,所以造成了现在的核心服务通胀高烧,所以我必须压制这种趋势——但在政治话术中,变成了“为了使工资增长能够持续……”,你要是个美国普通人,听起来是不是舒服了很多?

接下来,鲍威尔又开始总结性地表功。

经济活动的增长已经放缓,远远低于其长期趋势,这需要保持。商品生产的瓶颈正在缓解,商品价格通胀似乎也在缓解,这也必须维持下去。住房服务通胀可能会一直上升到明年,但如果新租约的通胀继续下降,我们将可能看到住房服务通胀在明年晚些时候开始下降。

最后,对于除住房外的核心服务通胀尤为重要的劳动力市场,只显示出再平衡的初步迹象,工资增长仍然远远高于与2%的通胀率长期保持一致的水平。

尽管有一些好转的迹象,可我们在恢复价格稳定方面还有很长的路要走。货币政策对经济和通货膨胀的影响具有不确定的滞后性,而且我们迄今为止的快速紧缩政策的全部效果还没有显现出来。恢复价格稳定可能需要在一段时间内将政策保持在限制性水平。

历史警示我们不要过早地放松政策,我们将坚持到底,直到大功告成。

你看,我们过去一年的加息已经产生了效果,通货膨胀在未来必然会被我们控制住,但我们现在可能还需要继续加息,美联储的同事们将“坚定地致力于恢复价格稳定”,你们等着看“滞后性”的数据展现我们的能力就行啦!

以上,就是11月30日鲍威尔讲话的主要内容。

在11月底的讲话过去半个月之后,12月14日,美联储的议息会议决议,我们都已经看到了:

1)联储宣布加息50bp,基准利率回到4.25-4.5%的区间,符合市场预期;

2)下调了对2023年的经济预测,上调了对2023年的失业率、通胀以及核心通胀的预测。

很显然,议息会议之后,美联储的声明基本上与上次没有什么差别,也与11月底鲍威尔的讲话完全吻合——如果说有区别,那就是美联储委员们的点阵图,给出了加息终点的基准利率有可能高于5%的倾向。用诸多券商的研报来说:更缓的加息,更高的终点。

实际上,这本来就是鲍威尔11月30日讲话中所给出的内容,但市场却依然把这个当成了新的内容,而且当成了一个市场利空,所以主要大类资产几乎全部转向下跌,于是,开始有财经自媒体宣称:美国将由此陷入衰退,2023年的市场主线,就是看空美股……

想想他们在11月份的时候,都还在坚持认为,美股、港股、A股市场,都还会继续暴跌,就是不知道该咋地评论这些观点,只能说,这些人既不懂美国经济,也不懂美国股市,就只会动不动“在下一盘大棋”,然后让全球市场都顺着他们的意志走……

|